征信通常是指通过第三方中介机构对企业和个人进行信用调查的活动。征信服务就是对各种来源的信用信息去粗取精,在此基础上对受信方(债务人)的信用状况(包括还款能力与还款意愿)做出综合评价,并以报告的形式将整理好的信用信息提供给信用活动参与者和相关方的一系列活动。

随着近两年金融领域的发展和信贷需求的提高,被征信群体规模扩大较快。伴随着政策的放开,我国征信市场发展迅速,初步形成政府背景下信用信息机构、社会征信机构、评级公司等机构的多元化征信市场。我国征信行业目前形成三大领域,包括金融征信,各类政务征信,以及商业征信。同时,目前有资质的征信机构占整个征信市场的比例还不足10%。未来五年征信服务保持高速增长,市场空间巨大。总体来看,征信热是市场行为,有市场就催生出需求。未来中国征信市场将日趋成熟,规模也将不断扩大,或将迎来爆发式发展。

征信在我国起步较晚,但近年来由大数据、云计算等领域推动,其发展势头较为迅猛。与此同时,金融科技的发展深化了线上信贷业务的开展,以消费金融为主营业务的机构对个人征信数据的需求正日益增强。互联网渗透效应的不断加深,带动了资金融通和支付平台、金融服务主体、数据资源整合方式以及技术的大变革,也推动了征信服务理念和服务模式的创新, 为中国征信业的发展带来新契机。未来几年,我国个人征信市场规模将会保持快速增长态势,相关的增值服务种类与数量逐步增多,在国家推进社会信用体系建设、建立健全社会征信体系等一系列方针政策下,行业发展将更为规范,对于服务实体经济有着重要意义。

2019年政府工作报告明确提出,未来将推行信用监管和“互联网+监管”改革并健全社会信用体系。互联网征信给征信行业带来新的发展契机,基于海量、多样的数据,征信机构可以获得信用主体全方位的信息,使征信在数据来源、存储和处理方式、提供产品和服务等方面发生巨大改变。

目前,我国征信体系数据库目前已经接入了包括国有大型商业银行、全国性股份制银行、城市商业银行、农村商业银行、民营银行等银行和其他金融机构的信用信息数据。目前,国家信用信息基础数据库已成为全球收录自然人数量最多的征信系统。市场主导的征信服务主要是指2018年5月成立的百行征信,作为我国目前唯一一家获得个人征信业务牌照的机构,其股东由中国互联网金融协会和8家市场机构组成。目前已接入了600多家机构的信用信息,推出了个人信用报告等3项征信服务产品。

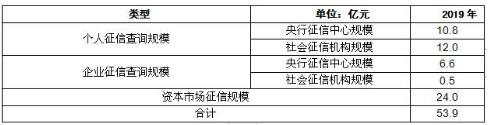

图表:2019年我国征信服务市场规模情况

数据来源:中研普华产业研究院整理统计

个人征信业的对外开放正在加速推进中。金融业对外开放是我国对外开放格局的重要组成部分,金融业对外开放可以通过引入金融机构、金融产品和金融服务来增加金融的有效供给,优化资源配置效率,更好地促进实体经济的发展,也有利于促进金融体系的不断完善。加入世界贸易组织后,我国承诺向外资开放部分金融业务,征信就是其中的重要一环。近年来,我国征信业的对外开放步伐日益加快。2016年1月,人民银行和商务部联合发文,明确了外资设立征信机构的标准。2019年3月,李克强总理在博鳌亚洲论坛上表示,我国将持续扩大金融业对外开放,征信、信用评级服务、银行卡清算和非银行支付的准入限制将大幅放宽。由此可以预计,我国个人征信业也即将打开对外开放的大门。

从我国征信市场发展的历程和现状看,我国征信市场的发展主要依靠政府与市场共同推动。最初时是市场自主发展,但是,由于当时许多市场化征信机构缺乏公信力,难以解决相互信任问题,一直无法建立全国统一的征信体系。为迅速建立全国统一的征信体系,党中央、国务院作出了一系列部署,中国人民银行代表国家出面推动,取得了较好的成绩,完成了全国统一的征信系统建设,政府在此期间发挥了主导作用。随着《征信业管理条例》的实施,中国人民银行根据法规要求,大力推动征信市场发展,丰富市场主体,目前逐渐形成公共征信机构与市场化征信机构并存、在各自领域发挥重要作用的局面,中国征信业开始进入快速发展阶段。